L’obiettivo quando si acquistano certificati knock-out è quello di fare grandi profitti con pochi soldi. In questo esempio puoi anche vedere i costi e i rischi coinvolti.

- 1 cosa sono i certificati knock-out?

- 2 Scambia certificati CFD ora

- 3 TUTTO QUELLO CHE DEVI SAPERE SUI CERTIFICATI DI KNOCKOUT

- 4 CONFRONTA I COSTI DEI CERTIFICATI KNOCK-OUT

- 5 COMPRARE UN CERTIFICATO DI KNOCK-OUT

- 6 Certificati di knockout della Repubblica Commerciale

- 7 Enorme selezione di prodotti a leva su OnVista

- 8 La mia esperienza con i certificati knock-out

- 9 Trova i certificati knock-out su Comdirect

cosa sono i certificati knock-out?

I certificati Knock-out sono titoli che ti permettono di trarre profitto più volte dall’aumento o dal calo dei prezzi delle azioni. Il rischio è il knock-out, che può far perdere al certificato il suo valore e tu perdi tutto il tuo investimento. Lo spieghiamo qui con un esempio concreto!

Ci sono certificati knock-out per azioni, indici come il DAX e materie prime come l’oro

I certificati Knock-out sono ulteriormente distinti da due categorie : rialzista (prezzo delle azioni in aumento) e ribassista (prezzo delle azioni in calo).

Scambia certificati CFD ora

I CFD sono certificati su titoli come azioni, indici, materie prime. I vantaggi dei CFD sono

- molto più economico dei certificati knock-out

- qualsiasi importo può essere investito (ad esempio, CFD sul 10% dell’azione Tesla)

- con leva per un multiplo del movimento del prezzo

- anche possibile andare allo scoperto (speculare sulla caduta dei prezzi)

Con questi broker online puoi imparare il trading di certificati con un conto demo gratuito senza rischi: eToro.

RisiKO: Knock Out al prezzo di esercizio – il certificato non ha valore

per coincidenza, la parola rischio include anche la parola KO? In effetti, il rischio di certificati knock-out è una perdita totale. Ecco perché ogni certificato ha un prezzo base. Se questo prezzo base non viene raggiunto, il certificato perde il suo valore e tu perdi il tuo intero investimento.

Il contrario accade con i certificati Bear se il prezzo scende. La perdita totale si verifica quando il prezzo d’esercizio viene superato.

Per minimizzare il rischio di perdita totale, il prezzo di uscita dovrebbe essere il più lontano possibile dallo strike price corrente.

Maggiore è la distanza dal prezzo base knock-out, minore è il rischio di perdita totale.

La leva finanziaria moltiplica i guadagni e le perdite

La caratteristica speciale dei certificati knock-out è la leva. Ogni certificato ha una leva ben definita. Indica il fattore per cui il certificato guadagna o perde valore a seconda del cambiamento del prezzo delle azioni.

TUTTO QUELLO CHE DEVI SAPERE SUI CERTIFICATI DI KNOCKOUT

I certificati di knockout offrono grandi opportunità, ma anche grandi rischi. Il rischio che il certificato knockout perda il suo valore non è nemmeno il peggiore, infatti la maggior parte dei certificati knockout hanno commissioni così alte che anche se il prezzo si muove nella giusta direzione, non ne vale la pena

Quando si acquistano i certificati knock-out, si dovrebbero prendere in considerazione i seguenti punti

1. Spread: attenzione ai costi aggiuntivi nascosti

Lo spread è la differenza percentuale tra il prezzo di acquisto (prezzo di domanda) e il prezzo di vendita (prezzo di offerta). Idealmente, lo spread dovrebbe essere 0%, in modo che il prezzo effettivo sia alto quanto il prezzo che dobbiamo pagare per il certificato. Ma sfortunatamente questo non è mai il caso.

Più basso è lo spread, meglio è

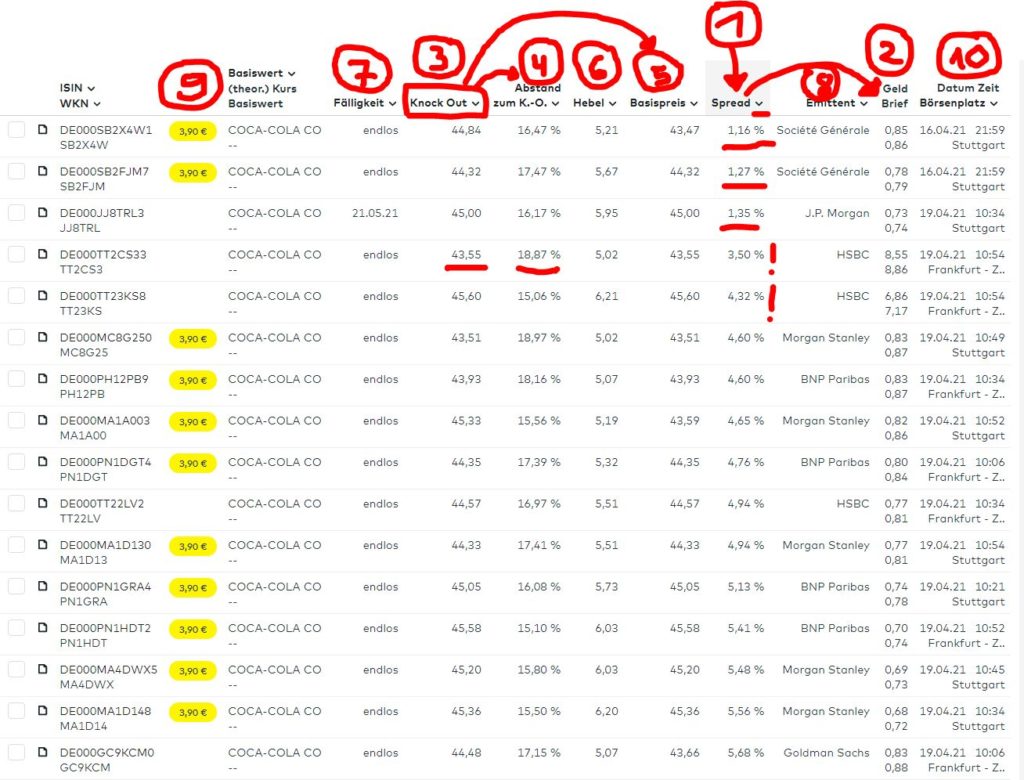

Nel caso dei certificati knockout delle azioni Coca-Cola, lo spread più basso è dell’1,16%. Pertanto, paghiamo l’1,16% in più rispetto al valore attuale del certificato.

Per 1.000 euro, questo corrisponde ad almeno 11,60 euro che perdiamo comprando il certificato. In questo esempio, tuttavia, questo è lo scenario migliore! La maggior parte dei certificati hanno uno spread molto più alto, il 2% o anche molto di più

Video: Aktuelle Aktien-Analyse in unserem YouTube-Kanal

2. Argento/Certificato: prezzo attuale vs. prezzo d’acquisto

Il prezzo dell’argento è il prezzo corrente del mercato azionario

Il prezzo dell’offerta è il prezzo al quale possiamo acquistare il certificato. I mercati aggiungono un mark-up qui, che può essere letto come una percentuale nello spread [1].

Questa differenza tra il prezzo di offerta e quello di richiesta ha un effetto negativo sulla nostra performance (profitto/perdita)

3. Knock-Out: da questo prezzo, il certificato non ha valore

Il prezzo di Knock-Out indica a quale prezzo di borsa dell’attività sottostante il nostro certificato perderebbe il suo valore. Il prezzo di Knock-Out è la copertura delle banche per fornire una leva in caso di guadagno

Più basso è il prezzo del knock-out, meglio è.

Esempio: un certificato knock-out che è shortato su un prezzo delle azioni Coca-Cola in calo, con un knock-out a 50 euro, perde il suo valore se il prezzo delle azioni Coca-Cola sale sopra i 50 euro.

4. Distanza di knock-out

La distanza di knock-out è la differenza percentuale tra il prezzo corrente delle azioni e il knock-out stabilito, a quel punto il certificato diventerebbe senza valore.

Maggiore è la distanza di knock-out, meglio è.

Per non rischiare una perdita totale in caso di piccole fluttuazioni di prezzo, la distanza di knock-out dovrebbe essere la più grande possibile. La distanza dal knock-out dipende dalla quantità di leva

Più alta è la leva, più corta è la distanza dal knock-out.

5. Prezzo d’attacco

Il prezzo base è di solito il prezzo a cui il certificato perde il suo valore.

6. Leva

La leva è il fattore per il quale viene moltiplicata la percentuale di guadagno o perdita sul prezzo

Più alta è la leva, maggiore è il guadagno o la perdita.

Come principiante, dovresti prima provare una leva bassa, da 2 a 4. Livelli di leva di 5 o più rappresentano un rischio significativo di perdita se il sottostante non si muove nella direzione desiderata.

La strategia Knock-Out-Challenge di Radek mira ad un profitto/perdita del 10% con una leva di 10, che è relativamente facile da prevedere in base alle notizie, alle stime degli analisti e ai movimenti dei prezzi. Un movimento di prezzo del 10% con una leva di 10 dà un profitto del 100% (ritorno totale).

7. Maturità

La scadenza del certificato knock-out indica l’ultima data di liquidazione. La maggior parte dei certificati ha una scadenza “infinita”, quindi puoi decidere in qualsiasi momento quando vuoi vendere il certificato

Nel caso dei certificati a scadenza fissa, il certificato scade alla data stabilita. Se un certificato scade il 21 ottobre 2021, per esempio, sarà regolato al più tardi in quella data. Se realizzi un profitto, riceverai un profitto. Se perdi, avrai solo un residuo del tuo investimento

Ma puoi anche vendere un certificato prima che scada.

8. Costi di manutenzione all’anno

I certificati costano una frazione delle azioni reali e tuttavia, grazie all’effetto leva, benefici più volte dei movimenti di prezzo. Per ottenere questo “gioco di prestigio”, i fornitori di certificati knock-out devono coprire i loro rischi se un certificato produce un alto rendimento per l’acquirente. Lo fanno con una tassa di mantenimento calcolata all’anno

Tuttavia, l’orizzonte di investimento di un certificato knock-out è idealmente un giorno o una settimana al massimo. Se vendi il certificato dopo pochi giorni, non dovrai pagare l’intera tassa di detenzione per l’anno.

La tassa di mantenimento viene addebitata al giorno. Quindi, se la tassa è di 149 euro all’anno, dovrai pagare 0,41 euro al giorno. Se vendi il certificato dopo 10 giorni, per esempio, dovrai pagare una tassa di ritenzione di 4,10 euro.

Pertanto, i certificati con una scadenza inferiore ad un anno sono molto più economici.

Ecco perché è importante confrontare sempre i costi dei certificati

9. Borsa valori

I certificati Knock-Out possono essere scambiati su varie borse, come la borsa di Francoforte o quella di Stoccarda, così come su piattaforme di trading online come Gettex o Tradegate. Diverse borse possono offrire prezzi diversi per l’acquisto di certificati knock-out, quindi è possibile risparmiare denaro facendo un confronto.

Molti broker lavorano esclusivamente con scambi speciali. Su Smartbroker, per esempio, è possibile scambiare certificati knock-out gratuitamente sulla piattaforma online gettex, mentre altri fornitori e scambi applicano una commissione tra i 2 e i 5 euro per transazione.

10. Emittente – l’emittente del certificato

L’emittente del certificato è chiamato emittente. Ci sono diversi fornitori che lavorano con diversi broker. Tra i più noti emittenti di certificati Knock-Out ci sono grandi banche come UBS, Société Générale, JP Morgan, HSBC, Morgan Stanley, BNP Paribas e Goldman Sachs. Hanno tutti tariffe diverse per i certificati, quindi devi prestare attenzione a quale fornitore offre il miglior rapporto qualità-prezzo.

su Smartbroker, puoi comprare e vendere certificati Knock-Out dai suoi quattro partner Morgan Stanley, UBS, HSBC e Vontobel gratuitamente!

CONFRONTA I COSTI DEI CERTIFICATI KNOCK-OUT

Il costo totale di un certificato di knock-out dipende da diversi fattori:

- Emittente: Istituzione emittente (es. Goldman Sachs, UBS, Morgan Stanley)

- Livello di leva: moltiplicatore del movimento dei prezzi in per cento

- Scadenza: fine programmata del termine o certificato aperto senza fine

- Tasso d’ordine del broker online

- Prezzo totale: tasso percentuale per certificato

- Costi del prodotto: dipende dal fornitore e dalle caratteristiche del certificato

- Costi di manutenzione: indicati all’anno – addebitati per giorno di manutenzione in caso di vendita.

I certificati infiniti possono avere costi di manutenzione relativamente alti all’anno

Ma se mantieni un certificato Knock-Out per diverse settimane o addirittura mesi, diventa molto costoso e la redditività si consuma.

Le commissioni per i certificati Knock-Out consistono nei seguenti elementi, come mostrato nell’esempio di questo certificato Goldman Sachs che aveva acquistato da OnVista Bank sul mercato Tradegate.

- Commissione d’ordine di OnVista Bank: 5 euro

- Tasso di mercato Tradegate: EUR 2

- Costo del prodotto Goldman Sachs: 38 euro

Quindi 45 euro in totale.

Quando vendi, dovrai pagare altri 5€ per la tassa d’ordine e 2€ per la tassa del mercato. 3€ vengono accreditati sulla tassa del prodotto, quindi rimangono 4€ di tasse.

Questo porta il costo totale di acquisto e vendita a 49 euro.

149,12 euro all’anno, che corrisponde a

Quindi, se teniamo il certificato per 10 giorni, dobbiamo aggiungere 4 euro per i costi del prodotto.

In totale, arriviamo ad un costo di 53 euro.

Per un investimento di 200 euro, questo rappresenta una perdita del 26,5%, che è molto difficile da recuperare

Nella maggior parte dei fornitori, i costi di un certificato di smaltimento sono calcolati come una percentuale dell’importo dell’investimento. Quindi, se invece di investire 200 euro, ne investo il doppio con 400 euro, anche i costi sarebbero il doppio.

Smartbroker: Vendi i certificati knock-out gratuitamente!

In confronto: se compro certificati con Smartbroker, risparmio già 5 euro di commissioni ogni volta, cioè 10 euro

La commissione di mercato di 2 euro per transazione è anche esentata su Smartbroker tramite il suo partner Gettex – altri 4 euro risparmiati!

I costi del prodotto, che costituiscono la maggior parte dei costi dei certificati, sono a carico degli emittenti. In questo caso, è stata Goldman Sachs

A differenza di Onvista, smartbroker non addebita NESSUN costo di prodotto per i certificati dei quattro grandi partner Morgan Stanley, UBS, HSBC e Vontobel Questi fornitori potrebbero non offrire necessariamente il miglior certificato che desideri a causa dello spread, della distanza dal sottostante e della leva finanziaria, ma c’è una buona possibilità che scegliendo smartbroker troverai un certificato equivalente

COMPRARE UN CERTIFICATO DI KNOCK-OUT

Lo svantaggio dei certificati knock-out è la mancanza di trasparenza dei costi.

Lo svantaggio della maggior parte dei broker è che puoi scoprire i costi e le commissioni esatte per i certificati knock-out solo dopo aver fornito tutte le informazioni necessarie per l’acquisto, come il numero di monete e la scelta dello scambio

Su Comdirect, queste informazioni sui costi sono nascoste da un link discreto

In Repubblica Commerciale, è risolto un po’ meglio. Qui il link è almeno evidenziato in blu.

Nell’applicazione OnVista, è posizionata in modo tale che puoi cliccare direttamente su “trade paid” con i tuoi grandi pollici, dato che il pulsante è posizionato proprio sopra.

Trovare i certificati knockout con l’applicazione OnVista

In questo video, ti mostro in 60 secondi come trovare facilmente i certificati knockout con l’applicazione OnVista

Certificati di knockout della Repubblica Commerciale

Per acquistare i tuoi certificati di knockout, puoi utilizzare Trade Repubulic come applicazione sul tuo smartphone.

il costo dell’acquisto di un certificato di knockout a Trade Republic è di solo 1 euro!

Aprire un deposito su Trade Republic è un gioco da ragazzi e richiede solo pochi minuti.

In questo articolo troverai maggiori informazioni sull’applicazione Trade Republic:

Enorme selezione di prodotti a leva su OnVista

Se anche tu vuoi trovare e comprare facilmente i certificati knockout, puoi aprire un conto titoli gratuito su OnVista Bank qui:

La mia esperienza con i certificati knock-out

nella Radek’s Knock-Out Challenge, ti mostro apertamente e onestamente le mie esperienze e i miei errori con i certificati knock-out fino a guadagnare più di 1300 euro in due mesi con loro!

ALL’ARTICOLO LA MIA ESPERIENZA CON I CERTIFICATI KNOCK-OUT

Trova i certificati knock-out su Comdirect

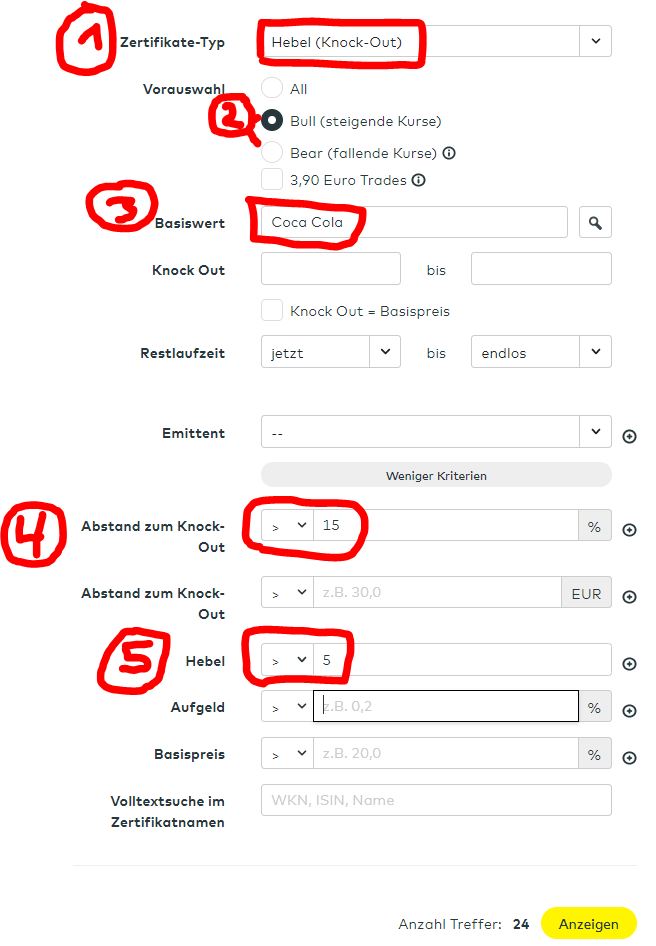

Usiamo il motore di ricerca di certificati Comdirect.

- Seleziona il tipo di certificato “knock-out”

- In caso di preselezione, scegliamo tra rialzista (prezzo al rialzo) e ribassista (prezzo al ribasso)

- Per il valore base, indichiamo l’azione o l’indice su cui vogliamo scommettere.

- Per lo spread dello spareggio, scelgo almeno il 15% per minimizzare una perdita totale

- Per la leva finanziaria, puoi indicare il livello di rischio che vuoi correre. Qui ne scelgo almeno 5.

Secondo questi criteri, ci sono 24 certificati di eliminazione tra cui scegliere. Questi criteri sono collegati tra loro. Questo è ciò di cui devi tener conto per ottenere la migliore combinazione possibile di possibilità e rischi:

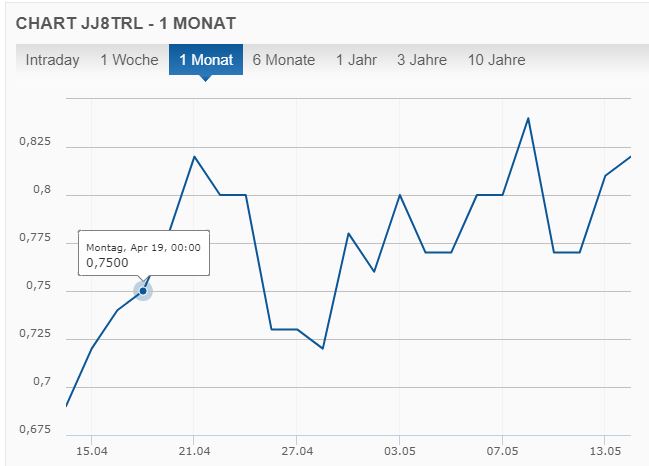

Esempio: JP Morgan JJ8TRL con data di scadenza 21 maggio 2021

I criteri più importanti per un certificato JP Morgan JJ8TRLsono particolarmente interessato alla differenza con il knock-out (a causa del rischio) e lo spread (a causa dei costi aggiuntivi):

- Prezzo corrente del sottostante (Coca-Cola): 53,68 USD

- Scadenza: 21/05/2021 (dal 19/04/2021 , cioè quasi esattamente tra un mese)

- Knock-out: USD 45

- Spread sul knock-out: 16.17

- Leva: 5.95

- Spread: 1,35% (economico rispetto alla maggior parte degli altri certificati)

- Prezzo di acquisto (quanto vale in borsa): 0,73 euro

- Prezzo di noleggio (quello che pago io): 0,74 euro

La data di scadenza è di un mese, il che significa un potenziale di guadagno limitato rispetto ai certificati infiniti. Tuttavia, non dovresti tenere questi certificati per troppo tempo, dato che vuoi trarre profitto dai movimenti di prezzo a breve termine.

Queste sono le tasse che dovresti pagare se acquisti il certificato di smaltimento:

- Costo dell’ordine presso Comdirect € 9,90

- Tasso di cambio (Stoccarda) € 2.50

- Costo del prodotto [alla JP Morgan] EUR 25,25

Il costo totale dell’ acquisto è di 37,65 euro, di cui Comdirect addebita solo 12,40 euro.

Anche la vendita ha un costo di 12,40 euro, come quasi tutti i prodotti Comdirect.

Questo certificato è quindi relativamente economico e ha un buon rapporto rischio/rendimento. L’unico punto negativo è la vicinanza della fine del 21 maggio 2021, che, se il titolo Coca-Cola va bene per tutto il 2021, porterebbe ad un sell-off prematuro e quindi alla perdita di potenziale.

AGGIORNAMENTO: Se avessimo comprato il certificato knockout a 0,74€ il 19 aprile 2021, avremmo ottenuto un profitto di circa il 10% il 14 maggio 2021 al livello di 0,84€, mentre l’azione Coca-Cola si è mossa solo leggermente in positivo. Naturalmente le cose sarebbero potute andare diversamente, perché i certificati knock-out moltiplicano anche le perdite e perdono tutto il loro valore quando la soglia knock-out viene superata o attraversata verso il basso.

Radek Vegas ist ein erfahrener Autor, der ein Studium in Germanistik absolviert und als Videoproduzent gearbeitet hat. Seit einem Jahrzehnt widmet er sich intensiv dem Online-Marketing und hat zu zahlreichen seiner Hobbys Webseiten und YouTube-Kanäle erstellt. Im Jahr 2020 begann er, sich im Bereich Finanzen weiterzubilden, und gründete die Webseite Trendbetter.de sowie den dazugehörigen YouTube-Kanal. Sein Ziel ist es, seine Erkenntnisse gebündelt an einem Ort zu sammeln, um anderen dabei zu helfen, von seinem Wissen zu profitieren.

Mehr über Radek erfahren…